Differenzbesteuerung: Die besondere Besteuerung

Die Steuer- und Finanzwelt kann mit ihrer Vielzahl von Begriffen und Konzepten oft verwirrend sein. Eines dieser Konzepte, das oft Fragen aufwirft und eine besondere Rolle in der Besteuerung von Waren und Dienstleistungen spielt, ist die Differenzbesteuerung.

Inhalt

Was ist die Differenzbesteuerung?

Die Differenzbesteuerung nach §25A UStG ist eine besondere Regelung im deutschen Steuerrecht zur Berechnung und Erhebung von Mehrwertsteuern (Umsatzsteuern) auf den Verkauf von Gebrauchtware. Im Gegensatz zur herkömmlichen Mehrwertsteuer, bei der die Steuer auf den vollen Verkaufspreis eines Produkts erhoben wird, betrifft die Differenzbesteuerung nur den Unterschied zwischen dem Ankaufs- und Verkaufspreis eines gebrauchten Gegenstands.

Das bedeutet also, dass die Steuer nicht auf den gesamten Verkaufspreis angewendet wird, sondern nur auf den Betrag, den ein*e Verkäufer*in durch den Verkauf des Gebrauchtgegenstands „gewonnen“ hat. Diese Methode soll sicherstellen, dass Verbraucher*innen nicht doppelt besteuert werden, wenn sie gebrauchte Artikel erwerben.

Betreff der Differenzbesteuerung

Wie bereits erwähnt, fallen unter die Differenzbesteuerung in der Regel gebrauchte Waren, Kunstgegenstände, Sammlerstücke und Antiquitäten.

Auch fallen unter die Differenzbesteuerung gebrauchte Kraftfahrzeuge (KFZ). Diese Regelung zielt darauf ab, die Besteuerung beim Verkauf von Gebrauchtwagen fairer und weniger belastend für Käufer*innen zu gestalten.

Differenzbesteuerung für KFZ

1. Einkaufspreis

Der/die Händler*in erwirbt das gebrauchte Fahrzeug zu einem bestimmten Einkaufspreis. Auf diesen Einkaufspreis wird keine Mehrwertsteuer erhoben.

2. Verkaufspreis

Wenn der/die Händler*in das Fahrzeug verkauft, wird die Mehrwertsteuer nur auf die Differenz zwischen dem Verkaufspreis und dem Einkaufspreis berechnet.

3. Steuerliche Vorteile für Käufer*innen:

Da die Mehrwertsteuer nur auf den Wertzuwachs erhoben wird, zahlen Käufer*innen eines gebrauchten Fahrzeugs in der Regel weniger Steuern als bei einem Neuwagen.

Die Differenzbesteuerung für KFZ soll den Handel mit gebrauchten Fahrzeugen fördern und gleichzeitig sicherstellen, dass die Besteuerung angemessen ausfällt. Du solltest jedoch beachten, dass bestimmte Kriterien erfüllt sein müssen, um diese Besteuerungsmethode anwenden zu können. Dazu gehören unter anderem die Dokumentation des Fahrzeughandels und die Einhaltung der steuerlichen Vorschriften.

Die rechtlichen Grundlagen der Differenzbesteuerung

Die rechtlichen Grundlagen der Differenzbesteuerung sind entscheidend, um diese spezielle Besteuerungsmethode zu verstehen und ordnungsgemäß anzuwenden.

Gesetzliche Grundlage

Die Differenzbesteuerung wird in der Regel in den nationalen Steuergesetzen oder Umsatzsteuergesetzen eines Landes verankert. In Deutschland regelt das § 25A im Umsatzsteuergesetz (UStG). Dieses Gesetz legt die Bedingungen fest, unter denen die Differenzbesteuerung angewendet werden kann, und enthält detaillierte Regelungen zur Berechnung und Abführung der Mehrwertsteuer.

Zulässige Warenkategorien

Das Gesetz definiert, welche Arten von Waren oder Transaktionen für die Differenzbesteuerung infrage kommen. Typischerweise sind dies gebrauchte Waren, Kunstgegenstände, Sammlerstücke, Antiquitäten und in einigen Fällen auch (gebrauchte) Kraftfahrzeuge.

Dokumentationspflichten

Es gelten spezifische Anforderungen an die Aufzeichnungen und Belege, die Händler*innen bei der Anwendung der Differenzbesteuerung führen müssen. Dies dient dazu, die ordnungsgemäße Abführung der Mehrwertsteuer sicherzustellen.

Steuerliche Voraussetzungen

Die Differenzbesteuerung ist an bestimmte steuerliche Voraussetzungen gebunden. Dies umfasst unter anderem die Registrierung als Mehrwertsteuerpflichtige*r oder die Einhaltung von zeitlichen und mengenmäßigen Einschränkungen. Grundsätzlich wird mit 19 Prozent versteuert. Dies gilt auch für Waren, die normalerweise dem ermäßigten Mehrwertsteuersatz (7 Prozent) unterliegen.

Abrechnung und Abführung

Das Gesetz legt fest, wie die Berechnung der Mehrwertsteuer bei der Differenzbesteuerung erfolgt und wann und wie diese an die Steuerbehörden abgeführt werden muss. Auf deiner Rechnung darfst du im Falle der Differenzbesteuerung die Umsatzsteuer nicht gesondert ausweisen. Deshalb solltest du solchen Rechnungen den Hinweis „Anwendung der Differenzbesteuerung nach § 25a UStG“ hinzufügen.

Kriterien für HändlerInnen

Um die Differenzbesteuerung auch korrekt und legal anwenden zu dürfen, musst du als Händler*in einige Anforderungen erfüllen. So gilt, dass du nur als gewerblicher Wiederverkäufer*in diese Art der Besteuerung anwenden darfst.

Als Wiederverkäufer*in erwirbst du etwa Gegenstände, wie etwa Sammlerstücke, Kunstwerke oder Gebrauchtwaren, mit dem Ziel, diese zu restaurieren, aufzubereiten oder in ihrem aktuellen Zustand weiterzuverkaufen.

Es zählen auch andere gewerbliche Tätigkeiten, bei denen der Verkauf von gebrauchten Gegenständen im Vordergrund steht, zur Kategorie der Wiederverkäufer*in. Hierzu gehören Veranstalter*innen von öffentlichen Versteigerungen, die es der breiten Öffentlichkeit ermöglichen, Gegenstände zu erwerben.

Die Anwendung als Unternehmer*in setzt außerdem voraus, dass du das Produkt oder die Ware von einer Privatperson oder einem Kleinunternehmer*in erworben haben, bei dem keine Umsatzsteuer anfällt, da Steuerbefreiung gilt. Dies bedeutet, dass du beim Kauf des Produkts oder der Ware keinen Vorsteuerabzug geltend machen kannst.

Beispiel Differenzbesteuerung

Ein typisches Beispiel für die Differenzbesteuerung ist der Erwerb eines gebrauchten Autos. Angenommen, du führst ein Autohaus und erwirbst ein Fahrzeug von einer Privatperson. Da Privatpersonen in der Regel nicht umsatzsteuerpflichtig sind, entfällt die Umsatzsteuer auf den Kauf des Gebrauchtwagens. Dadurch erfüllst du eine der wesentlichen Bedingungen, um die Differenzbesteuerung in deinem Geschäft anwenden zu dürfen.

Sonderregelungen und Ausnahmen

Du solltest beachten, dass es gemäß den Vorschriften nicht zwingend erforderlich ist, Gebrauchtwaren zu verkaufen, um von der Differenzbesteuerung Gebrauch zu machen. Die entscheidende Bedingung besteht darin, dass es sich um einen physischen beweglichen Gegenstand handelt, der zwischen dem ursprünglichen Kauf und dem Verkauf an Wert verloren hat.

Meist handelt es sich dabei um sogenannte Gebrauchsgüter, aber es können auch neue Waren sein, die in ihrem Wert gesunken sind, beispielsweise aufgrund von Lagerbeständen oder Saisonwechsel. Somit erweitert sich der Anwendungsbereich der Differenzbesteuerung über reine Gebrauchtwaren hinaus.

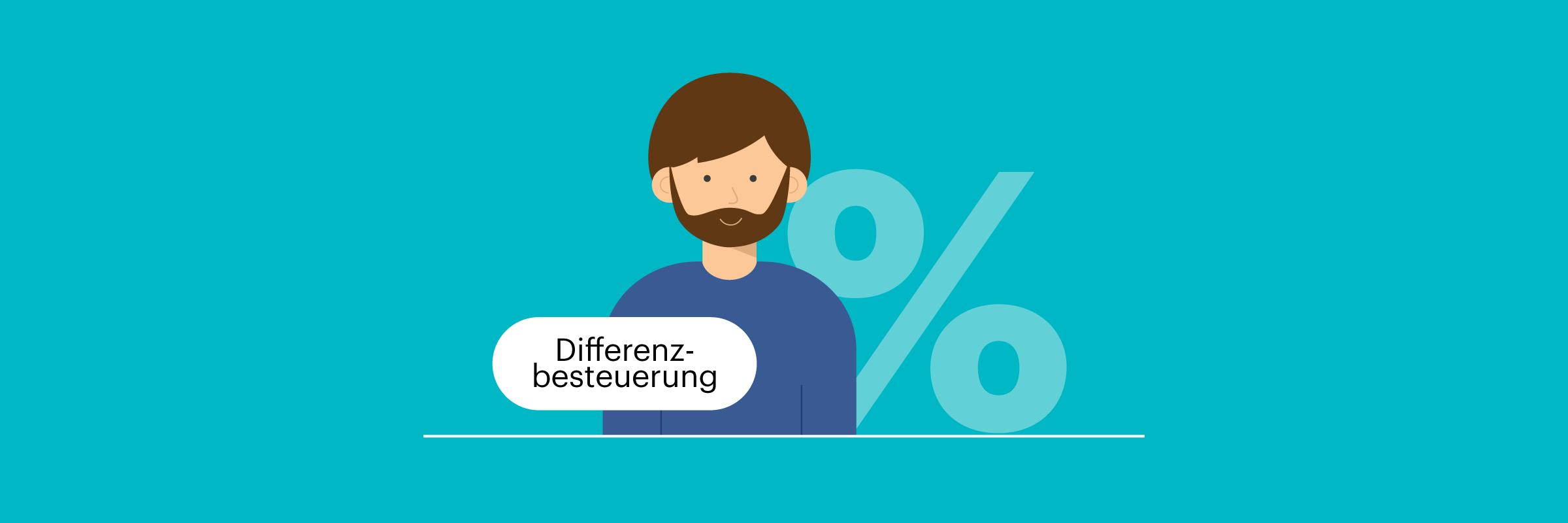

Vorteile und Nachteile der Differenzbesteuerung

Die Anwendung der Differenzbesteuerung in Deutschland bietet sowohl Vor- als auch Nachteile für Steuerzahler*innen und Unternehmen.

Dies könnte dich auch interessieren

-

Unternehmertum

Local SEO - Welche Vorteile hat es für kleine Unternehmen?

Local SEO hat große Vorteile für alle Unternehmen. So können KundInnen herausfinden wie man bspw. in Kontakt treten kann mit deinem Unternehmen.

-

Unternehmertum

Gewinn- und Verlustrechnung

Was ist eine Gewinn- und Verlustrechnung? Wann und wie muss ich die GuV erstellen? Welche Verfahren gibt es für die GuV?

-

Unternehmertum

Inkassounternehmen beauftragen als Kleinunternehmen

Die Kosten laufen weiter, aber dein Kunde bezahlt deine Rechnung einfach nicht? Solch eine Situation kann jede/n Selbstständige/n im Laufe seiner Tätigkeit…