Facturation suisse : tout sur règles de TVA en Suisse

Gérant de TPE, PME ou auto-entrepreneur, facturer entre la France et la Suisse peut s’avérer complexe. Avec Zervant, découvrez les clés pour réussir vos transactions transfrontalières !

Sommaire

Les règles de facturation pour facturer en Suisse

Entrepreneur français, vous souhaitez entreprendre des activités commerciales avec des partenaires suisses ? Connaître la devise, la langue à utiliser et les mentions à inclure pour vos factures est crucial. En effet, ces choix ont un impact sur la facilité de traitement de vos transactions et sur votre relation avec vos clients suisses. Pour vous aider, Zervant met à disposition un modèle de facture prêt à l’emploi.

Quelle devise choisir pour la facture ?

La devise la plus couramment utilisée pour les transactions entre la France et la Suisse est l’Euro ( symbolisé EUR ), en raison de la proximité géographique et économique des deux pays. Utiliser l’Euro permet de simplifier le processus de facturation, car il évite la nécessité de convertir constamment les montants dans une autre devise. De plus, l’Euro est une devise largement acceptée en Suisse, même si la monnaie nationale reste le Franc Suisse ( symbolisé CHF ).

Toutefois, n’hésitez pas à discuter avec vos partenaires commerciaux suisses de leur préférence en matière de devise. Certains clients ou fournisseurs préfèrent parfois que les transactions soient effectuées en Francs Suisses pour éviter les fluctuations de change. Respecter leurs préférences est un point fort pour renforcer la confiance et les relations commerciales. Pour davantage d’informations, retrouvez notre guide pour facturer dans une devise étrangère.

Bon à savoir

La Banque Centrale Européenne met chaque jour à disposition les taux de conversion de référence entre l’Euro et les devises étrangères. La consultation des taux de change et les conversions sont également à retrouver sur le site de la douane française.

Quelle langue utiliser pour la facturation suisse ?

Le choix de la langue de facturation est tout aussi crucial que la devise. En Suisse, quatre langues officielles sont parlées : l’allemand, le français, l’italien et le romanche. La langue que vous choisirez dépendra de la région suisse avec laquelle vous traitez.

- Allemand : si vous travaillez avec la partie germanophone de la Suisse, en particulier les régions de Zurich, Bâle et Berne, il est recommandé de facturer en allemand. Cela facilitera la communication et la compréhension mutuelle.

- Français : dans les régions francophones de la Suisse, telles que Genève, Lausanne et Neuchâtel, émettre vos factures suisses en français est approprié. Cela montre que vous respectez la diversité linguistique suisse.

- Italien : si vos affaires se déroulent dans le canton du Tessin ou dans des régions italophones, l’utilisation de l’italien sur vos factures est la norme.

- Romanche : le romanche est parlé dans certaines régions de Suisse, mais il est moins couramment utilisé. Cependant, si vous traitez avec des partenaires romanches, il semble judicieux de fournir des documents dans cette langue.

Dans tous les cas, assurez-vous de consulter vos partenaires suisses pour connaître leur langue préférée et d’ajuster vos factures en conséquence. Utiliser la langue de votre destinataire facilite la communication et renforce votre image de marque.

Quels sont les éléments obligatoires à inclure sur une facture envoyée en Suisse ?

En Suisse comme en France, les factures doivent contenir des informations spécifiques pour être considérées comme valides. Voici ce qu’il faut absolument mentionner sur la facture suisse :

- Les coordonnées du fournisseur et du client

La facture doit comporter les coordonnées complètes du fournisseur ( vous ) et du client ( votre destinataire suisse ). Cela inclut les noms légaux, les adresses postales, les numéros de téléphone et les adresses électroniques. Assurez-vous que ces informations sont précises, car elles sont essentielles pour l’identification des parties impliquées.

- Un numéro de facture unique

Chaque facture doit avoir un numéro de facture unique. Cette numérotation facilite le suivi des paiements et la gestion comptable. Par ailleurs, les numéros de facture doivent être consécutifs pour éviter toute confusion.

- La date de facturation suisse

La date de la facture est la date à laquelle elle est émise. Cela aide à déterminer le moment où les obligations fiscales sont dues et à calculer les délais de paiement. Assurez-vous donc que la date soit clairement indiquée sur la facture.

- La description des biens ou services

Chaque article facturé doit être précisément décrit. Incluez des informations telles que la quantité, le prix unitaire, le taux de TVA applicable et le montant total pour chaque article. Cela permet à votre client de comprendre ce pour quoi il est facturé.

- Le montant total de la facture

La facture doit indiquer le montant total à payer, y compris la TVA le cas échéant. Le taux de TVA applicable en Suisse varie, alors assurez-vous de le préciser correctement. Si vous êtes exonéré de TVA, cela doit pareillement être clairement indiqué.

- Les modalités de paiement

Informez votre client des modalités de paiement acceptées ( par exemple : virement bancaire, chèque, carte de crédit, etc ) et des délais de paiement convenus. Si des pénalités de retard s’appliquent en cas de non-paiement dans les délais, mentionnez-les.

- Les informations fiscales

En Suisse, il est essentiel d’inclure votre numéro de TVA suisse ( si applicable ) sur la facture. Si vous êtes soumis à la TVA suisse, veillez à respecter les règles de déclaration et de paiement de la taxe.

- Les Conditions Générales de Vente ( CGV ) le cas échéant

Si vous avez des conditions générales de vente, incluez-les sur la facture ou faites-y référence. Vérifiez bien que vos CGV soient disponibles pour vos clients au moment de la transaction.

- La signature

Bien que cela ne soit pas strictement obligatoire, vous pouvez signer la facture pour la rendre plus authentique. Cela peut être particulièrement intéressant dans les transactions commerciales importantes.

La QR-facture suisse

La QR-facture, ou Quick Response Code facture, est une avancée majeure dans le domaine de la facturation en Suisse. Introduite en 2020, elle a pour objectif de simplifier et de moderniser le processus de facturation dans le pays.

Qu’est-ce que la QR-facture ?

La QR-facture est un format de facturation électronique standardisé en Suisse. Elle remplace progressivement les anciens bulletins de versement ( BVR ) et autres méthodes de paiement, pour offrir une solution plus efficace et conforme aux normes internationales. La QR-facture est basée sur la technologie du code QR ( Quick Response Code ), un type de code-barres à deux dimensions.

Comment fonctionne la QR-facture ?

La QR-facture simplifie le processus de facturation de plusieurs manières, avec :

- des informations structurées, car toutes les informations de la facture suisse sont regroupées dans un code QR. Cela réduit les erreurs de saisie et accélère le traitement des paiements.

- le respect des normes internationales, puisque la QR-facture est basée sur celles-ci. Cela facilite l’intégration des processus de paiement en Suisse avec ceux d’autres pays.

- une réelle adaptabilité, avec des entreprises pouvant intégrer la QR-facture dans leurs logiciels de facturation et ainsi simplifier la génération des factures conformes.

Enfin, les clients peuvent eux aussi scanner le code QR avec leur téléphone mobile pour effectuer rapidement des paiements.

Quels sont les avantages de la QR-facture ?

La QR-facture présente de nombreux avantages, tant pour les entreprises que pour les consommateurs en Suisse.

- Efficacité : elle simplifie le traitement des paiements et réduit les coûts administratifs liés à la facturation.

- Réduction des erreurs : les informations structurées minimisent les erreurs de saisie et les paiements incorrects.

- Conformité internationale : la facture s’aligne sur les normes internationales, facilitant les transactions transfrontalières.

- Suivi facilité : les entreprises peuvent suivre plus efficacement les paiements en temps réel qu’avec la facture traditionnelle.

- Environnementalement responsable : moins de papier est utilisé, ce qui réduit l’impact environnemental.

Bon à savoir

La transition vers la QR-facture a été progressive, avec une période de coexistence avec les anciennes méthodes de paiement. Cependant, depuis le 30 juin 2020, la QR-facture est devenue obligatoire pour toutes les entreprises en Suisse. Les entreprises et les consommateurs sont ainsi encouragés à mettre à jour leurs systèmes pour tirer parti de cette nouvelle norme.

Facturation suisse TVA : définition, principes et application

La TVA, ou Taxe sur la Valeur Ajoutée, est un élément central de la fiscalité suisse qui s’applique sur la plupart des biens et services vendus. Lorsqu’il s’agit de facturation, la TVA applicable aux échanges européens est donc un aspect essentiel que les entreprises doivent absolument comprendre et gérer correctement.

Quels sont les taux de TVA pour une facturation en Suisse ?

En Suisse, trois de taux TVA s’appliquent selon les cas :

- le taux normal, de 7,7 %, s’applique à la plupart des biens et services, y compris les produits de consommation courante, comme l’électronique, les vêtements, la nourriture, les services professionnels, etc.

- le taux réduit, de 2,5 %, s’applique principalement à des biens et services spécifiques, tels que les denrées alimentaires de base, les médicaments sur ordonnance, les journaux et magazines, le transport public, etc.

- le taux spécial, de 3,7 %, s’applique à certaines prestations de services, comme l’hébergement hôtelier, la restauration, les boissons alcoolisées, etc.

Lorsqu’elle est applicable, la TVA doit obligatoirement être réglée et suivre le taux auquel le bien ou le service appartient. Aidez-vous de la calculatrice de TVA suisse Zervant si besoin !

Qui est soumis à la TVA suisse ?

En Suisse, la TVA est généralement facturée par le vendeur de biens ou de services. Vous devez vous enregistrer auprès de l’administration fiscale suisse ( l’Administration Fédérale des Contributions, ou AFC ) si votre chiffre d’affaires annuel dépasse le seuil déterminé. Une fois enregistré, vous êtes tenu de collecter la TVA sur vos ventes et de la reverser à l’administration fiscale.

| Vente de biens | Prestation de services |

|---|---|

| Si vous vendez des biens physiques et que vous les expédiez depuis la Suisse vers la France, la TVA suisse s’applique généralement jusqu’à ce que vous atteigniez le seuil de distance de vente à distance en France. Au-delà de ce seuil, vous devrez appliquer la TVA française. | Pour les services fournis à des clients en France par une entreprise suisse, la TVA française est généralement applicable si les services sont considérés comme fournis en France. Cela dépend de divers facteurs, y compris la nature des services et la localisation du client. |

La TVA s’applique aux entreprises et aux particuliers dans différentes situations :

- les entreprises assujetties. Les entreprises et les entrepreneurs dont le chiffre d’affaires annuel dépasse le seuil déterminé par la loi sont tenus de s’inscrire à la TVA. Ils doivent collecter la TVA sur leurs ventes et la reverser à l’AFC.

- les entreprises volontaires. Certaines entreprises dont le chiffre d’affaires est inférieur au seuil peuvent choisir de s’inscrire volontairement à la TVA. Cela peut être avantageux dans certaines situations, notamment pour récupérer la TVA payée sur leurs achats.

- les particuliers. Ces derniers ne sont généralement pas soumis à la TVA lorsqu’ils effectuent des achats pour leur propre usage personnel. Cependant, ils paient la TVA sur les biens et services qu’ils achètent.

Bon à savoir

Il est important de noter que la TVA en Suisse comporte de nombreuses exemptions et exceptions. Par exemple, certaines activités liées à la santé, à l’éducation et à la culture peuvent être exonérées de TVA. De plus, les biens importés en Suisse sont généralement soumis à la TVA.

Comment fonctionne l’exonération de la TVA française en exportation ?

L’exonération de la TVA française en exportation permet aux entreprises de ne pas facturer la TVA sur leurs ventes à des clients hors de France.

Les étapes pour bénéficier de l’exonération de TVA en exportation sont :

- L’identification fiscale

Avant de commencer à exporter, vous devez vous assurer que votre entreprise est correctement identifiée auprès de l’administration fiscale française et qu’elle dispose d’un numéro de TVA intracommunautaire ( numéro de TVA individuel attribué à chaque entreprise ).

- La vérification de l’éligibilité

Assurez-vous que les biens ou services que vous vendez sont éligibles à l’exonération de TVA en exportation. La plupart des biens et services peuvent être exportés, mais il peut y avoir des exceptions.

- La facturation appropriée

Lorsque vous émettez une facture à un client étranger, assurez-vous de mentionner clairement que la vente est exonérée de TVA en tant qu’exportation. Incluez également les informations nécessaires sur la transaction, telles que la date, le montant, la description des biens ou des services, et les coordonnées du client.

- La conservation des preuves

Gardez des preuves de l’exportation, telles que des documents de transport ( connaissement, bordereaux de livraison, etc ) et des preuves de paiement. Ces documents servent de justification en cas de contrôle fiscal.

- La déclaration de TVA

Vous devrez généralement inclure les ventes exonérées de TVA en exportation dans vos déclarations de TVA, mais elles seront notées comme “opérations exonérées” plutôt que soumises à la TVA.

- Le remboursement de la TVA en amont

Si vous avez payé de la TVA sur des biens ou des services qui ont été utilisés pour les exportations, vous pouvez demander un remboursement de cette TVA en amont. Cela vous évite de supporter un coût inutile.

- La tenue de registres

Assurez-vous de tenir des registres précis de toutes vos transactions d’exportation et de conserver ces documents.

L’exonération de la TVA en exportation est conçue pour encourager les échanges internationaux et simplifier les transactions commerciales avec des clients hors de l’Union Européenne. Selon votre cas, il peut être très judicieux comme inutile d’en bénéficier, c’est pourquoi il faut se pencher sur la question de la TVA avant de travailler avec l’étranger.

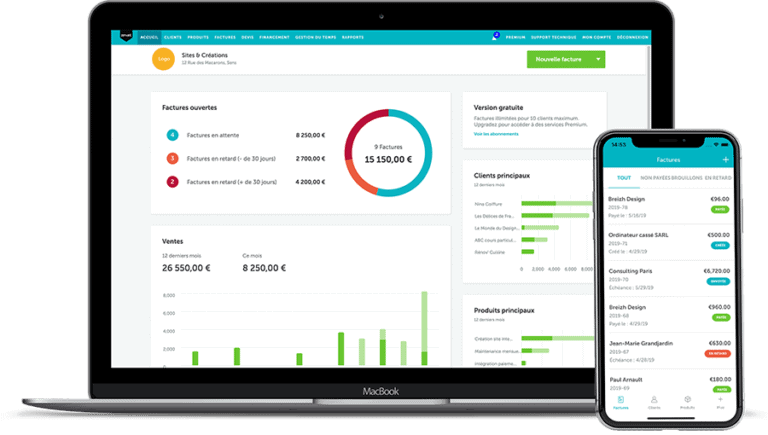

Envoyez une facture en Suisse ( QR-facture ) simplement et rapidement avec Zervant !

Logiciel de facturation en ligne destiné aux entrepreneurs et aux petites entreprises, Zervant simplifie le processus de création et d’envoi de factures et QR-factures vers la Suisse. Avec une interface conviviale et intuitive, Zervant vous permet de générer rapidement des factures professionnelles, en tenant compte des règles de TVA suisses et du changement de devise.Que vous soyez entrepreneur ou auto-entrepreneur facturer en Suisse est désormais simple et accessible. Ne vous souciez plus de la facturation transfrontalière et concentrez-vous sur ce qui compte vraiment : développer votre entreprise. Essayez Zervant dès aujourd’hui et découvrez comment nous pouvons vous aider à gagner du temps et à gérer efficacement vos transactions avec la Suisse !