Comment éviter les retards de paiement – Un guide pour les petites entreprises

Le retard de paiement est une chose à laquelle toutes les petites entreprises doivent faire face à un moment ou à un autre. En effet, les derniers chiffres montrent que plus de 40 % de toutes les factures en France sont payées en retard !

Outre l’impact financier et le temps perdu, les retards de paiement sont une nuisance également parce que vous pouvez vous sentir impuissant face à eux.

Que pouvez-vous réellement faire si un de vos meilleurs ou de vos plus gros clients a une facture en souffrance ? Vous ne voulez pas endommager votre relation en étant trop insistant, et ce n’est pas comme s’il y avait une législation robuste pour vous protéger…

Il existe cependant plusieurs mesures concrètes que vous pouvez prendre pour éviter les retards de paiement. Lisez le guide que nous avons créé pour en savoir plus !

Sommaire

Quelques choses à demander avant d’envoyer votre facture

Une excuse commune pour les paiements en retard est que quelque chose ne va pas sur la facture. Une information manque, la facture a été transmise à la mauvaise personne ou au mauvais département, ou elle n’a tout bonnement pas été reçue. Voici trois questions à poser à vos clients avant de leur envoyer quoi que ce soit :

- Utilisent-ils un système de bons de commande ? Si oui, assurez-vous de recevoir les informations nécessaires et de les inclure sur votre facture avant de l’envoyer ;

- Quelle méthode de facturation (e-mail, courrier, ou peut-être e-facture) votre client préfère-t-il ? Vous aligner sur leurs procédés résultera forcément en un délai de paiement plus court ;

- Qui est le bon destinataire de la facture ? La personne avec qui vous communiquez n’est pas forcément la personne qui paie les factures. Ceci est vrai surtout dans les entreprises un peu plus grandes, avec différents départements et des procédés établis. Obtenez le bon nom et les bonnes coordonnées dès le début.

Enquêtez sur vos clients

Partant du principe que vos clients sont aussi des entreprises, il pourrait s’avérer utile d’effectuer une petite recherche sur leur solvabilité. Pour ce faire, il existe quelques outils.

- Duedil – Un très bon outil pour vous fournir un aperçu de la situation financière d’un client potentiel ou existant. Vous pouvez connaître sa cote de solvabilité, son historique financier et ses rapports d’entreprise. Il existe une version gratuite si vous souhaitez l’essayer. Duedil n’est disponible pour le moment qu’en anglais.

- Experian – Assez similaire à Duedil, et vous pouvez l’essayer gratuitement pendant 48 heures. Si vous entrez vos clients, Experian vous enverra un courrier électronique si leur cote de solvabilité change, ce qui est une bonne manière de vous alerter d’éventuels problèmes de paiement. Experian n’existe pour le moment aussi qu’en anglais.

Connaissez vos droits

Une fois qu’une facture est en retard, vous êtes en droit de demander des intérêts.

Si votre client ignore vos tentatives de contact afin de résoudre le problème de créance, vous pouvez vouloir envisager une action légale. Ceci est assez drastique et risque d’altérer par la suite vos relation avec vos clients. Réfléchissez-y bien avant de vous lancer.

Vous devrez envoyer à votre client une lettre de mise en demeure avant procédure judiciaire. C’est la première étape avant d’entamer des démarches légales pour recouvrement de dettes. Une fois cette lettre envoyée, c’est le moment de demander de l’aide à un professionnel afin de porter votre dossier devant un tribunal.

De bonnes pratiques commerciales valent mieux que la législation

Aussi difficile que cela puisse paraître, cela vaut la peine de se mettre dans la peau des clients. Les clients sont la pierre angulaire de votre entreprise. Aidez-les à vous aider en rendant les paiements de vos factures aussi simples que possible. En ajoutant un bouton de paiement en ligne automatique, vous pouvez leur permettre de payer directement depuis la facture.

Même si la chasse aux factures en retard est pénible et chronophage, le faire avec le sourire est plus susceptible d’apporter des résultats. On n’attrape pas les mouches avec du vinaigre.

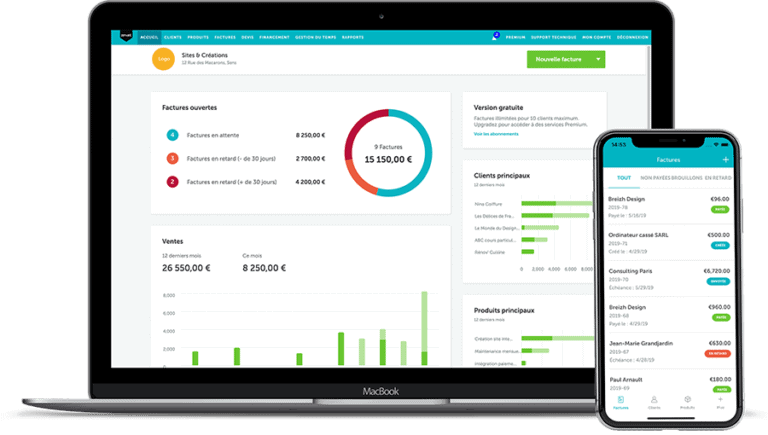

Notre logiciel contient d’autres fonctionnalités pensées pour vous aider face aux retards de paiement. Vous pouvez voir rapidement et facilement lorsque les factures sont dues (et quand elles sont en retard), et vous pouvez paramétrer des rappels de paiement en quelques clics !

Délais de paiement : protéger son entreprise contre les risques d’impayés

En France comme ailleurs, les délais de paiement entre entreprises est strictement réglementé. Ainsi, il n’est pas possible de payer son fournisseur au-delà de 60 jours (date de facture) ou 45 jours (fin de mois) – une réglementation fixée par la loi de modernisation de l’économie de 2008 (détails ici). Avant cette loi, les délais de paiement maximum s’étendaient jusqu’à 120 jours.

Si le législateur a souhaité réduire ce délai à deux mois, c’est en raison de la sonnette d’alarme tirée à l’époque par les professionnels. Dans un pays où le monde entrepreneurial est divisé entre quelques grands groupes et une multitude de petites entreprises, aux dépens des entreprises de taille moyenne, des délais aussi longs tendaient à aggraver la situation économique des petites structures. En réduisant, au passage, leurs capacités d’investissement déjà bien maigres.

La loi n’a toutefois pas complètement modifié les comportements. Dans les faits, les entreprises continuent d’être payées en retard, en moyenne 12 jours au-delà de la limite fixée de 60 jours. Un rapport du ministère des Finances daté de 2012 indiquait que ces délais de paiement élevés induisent un important risque d’impayé. Une raison supplémentaire pour se protéger grâce à des instruments comme l’assurance-crédit.

Des retards de paiement aux impayés

Est-ce un hasard si, les délais de paiement augmentant, le nombre de sociétés qui mettent la clé sous la porte est en hausse ? En 2015, les experts du crédit inter-entreprises notaient qu’une faillite sur quatre, en France, s’explique par des retards de paiement. Avec deux-tiers des entreprises (public et privé confondus) qui paient leurs fournisseurs en retard, ce sont entre 10 et 13 milliards d’euros cumulés qui manquent dans les caisses des entreprises petites et moyennes.

Malgré leurs conséquences potentiellement tragiques pour les petites structures, les retards de paiement n’ont paradoxalement rien à voir avec des ennuis de trésorerie. Au premier semestre 2015, 4 milliards d’euros de traites en retard étaient dus aux 120 plus grands groupes de France. Pour autant, ni l’État ni les collectivités ne s’en sortent mieux : toujours en 2015, 6 entreprises sur 10 ont été payées en retard par les organismes du secteur public (source Les Échos).

Protéger son entreprise avec l’assurance-crédit

Pour les entreprises petites et moyennes, la lutte contre les retards de paiement et les risques d’impayés peut prendre 2 formes : la gestion du risque client, afin de déterminer à l’avance quels clients sont susceptibles de payer en retard ou de ne pas payer du tout ; et le processus de recouvrement, qui consiste à mettre en place des actions graduelles visant à récupérer les créances impayées. Il se trouve que l’assurance-crédit réunit ces deux solutions.

En confiant les rênes de sa trésorerie à un spécialiste de l’assurance-crédit, une entreprise peut se protéger contre les risques induits par des délais de paiement qui s’allongent et par des impayés qui ne trouvent pas de solution. Apparue dans les années 1920 en France, l’assurance-crédit permet ainsi de se prémunir contre les conséquences de créances non payées, ou versées avec un trop grand retard.

Différentes garanties existent qui couvrent des types de risques variés, y compris via une assurance-crédit à l’export (voir ici) pour se protéger lors de transactions avec des clients installés dans des pays étrangers. Non seulement une compagnie d’assurance-crédit propose son expertise en matière de risque client ainsi que son propre service de recouvrement, mais elle verse une indemnité à son assuré si elle échoue dans sa tentative de recouvrer les sommes manquantes.

Une solution idéale, donc, pour vous aider à lutter contre les retards de paiement et les risques d’impayés !