Arvonlisävero – tietopaketti yrittäjälle

Monelle tuttu sanonta kuuluu: ”Alv pitää maksaa aina.” Mutta mikä on alv? Kokosimme kattavan tietopaketin arvonlisäverosta: mikä se on, miksi sitä maksetaan ja kuinka se otetaan huomioon laskutuksessa ja verotuksessa.

Sisältö

Mikä on arvonlisävero?

Arvonlisävero on kulutusvero, jota peritään eri muodoissaan yli 160 maassa. Meillä arvonlisäveroa on peritty vuodesta 1994 alkaen.

Suomessa arvonlisäveroa maksetaan lähes kaikista tavaroista ja palveluista. Veronmaksajain keskusliiton mukaan vuonna 2019 valtion kassaan kertyi arvonlisäverojen kautta 21 876 miljoonaa euroa.

Arvonlisäveroluokat

Arvonlisäveron suuruus vaihtelee eri tuotteiden ja palveluiden välillä. Yleinen arvonlisävero on 25,5 %, mutta joihinkin tuotteisiin tai palveluihin sovelletaan sitä alempaa veroa. Esimerkiksi ravintola- ja ateriapalveluiden sekä elintarvikkeiden arvonlisävero on 14 %, kun taas muun muassa kirjojen, taksipalveluiden ja liikuntapalveluiden arvonlisävero on 10 %.

On olemassa myös arvonlisäverottomia tuotteita ja palveluita, ja esimerkiksi vienti EU-alueen ulkopuolelle tai myynti EU-maihin arvonlisäverovelvollisille ostajille on arvonlisäveroltaan 0 %.

| Arvonlisäveroprosentti | Tuotteet ja palvelut |

| 25,5 % | Yleinen arvonlisävero |

| 14 % | Elintarvikkeet

Ravintola- ja ateriapalvelut (ei juomavesi ja alkoholijuomat) Eläinten rehut |

| 10 % | Henkilökuljetukset

Kirjat Liikuntapalvelut Lääkkeet Majoituspalvelut Elokuvanäytökset Kulttuuri- ja viihdetapahtumien sisäänpääsymaksut Televisio- ja yleisradiotoiminnasta saadut korvaukset Vähintään kuukaudeksi tilattujen sanoma- ja aikakauslehtien myynnit |

| 0 % | Vienti EU-alueen ulkopuolelle

Tavaran myynti EU-maihin arvonlisäverovelvollisille ostajille Arvonlisäverottomien vesialusten myynti, vuokraus ja rahtaus ja näihin aluksiin kohdistuvat työsuoritukset Jäsenlehtien ja mainosten veroton myynti yleishyödyllisille yhteisöille Varastointimenettelyihin liittyvä veroton myynti (verovarasto alvissa) Muut kansainväliseen kauppaan liittyvät tavaroiden ja palvelujen myynnit, esim. veroton myynti diplomaateille ja kansainvälisille järjestöille |

| Vapautettu arvonlisäverosta | Terveyden- ja sairaanhoito

Sosiaalihuolto Yleissivistävän koulutuksen ja ammattikoulutuksen palvelut Rahoitus- ja vakuutuspalvelut (pl. tallelokeroiden vuokraus ja neuvontapalvelut) Arpajais- ja rahapelipalvelut Tietyt esiintymispalkkiot Tekijänoikeudet Kiinteistöjen ja osakehuoneistojen myynti ja vuokraus Postin yleispalvelut |

Näin lasket arvonlisäveron

Arvonlisävero lasketaan tuotteen tai palvelun hinnan päälle. Jos palvelusi maksaa 100 euroa ja sen arvonlisävero on 25,5 %, lasketaan se seuraavasti: 100 € x 1,255 = 125,50 €.

Kuluttajakauppa vs yritysten välinen kauppa

Jos myyt tuotteita tai palveluita kuluttajille, hintoihin sisältyy aina arvonlisävero. Kuluttaja maksaa arvonlisäveron kokonaisuudessaan, sillä laki ei salli arvonlisäveron vähentämistä omassa verotuksessa. Kuluttajalle hinnat esitetään normaalisti arvonlisäverojen kera, mutta laskussa tai kuitissa on näytettävä myös arvonlisäverokanta ja veron määrä.

Myös tuotteita tai palveluita toisille yrityksille myydessä sovelletaan arvonlisäveroa. Mutta toisin kuin kuluttajakaupassa, yritykset saavat vähentää omien ostojensa sisältämän arvonlisäveron verotuksessaan. Siksi yritysten välisessä kaupassa hinnat esitetäänkin arvonlisäverottomana.

Käännetty arvonlisävero

Yleensä palvelun tai tuotteen myyjä tilittää arvonlisäveron valtiolle, mutta joissakin tapauksissa sovelletaan käännettyä arvonlisäveroa, jossa veron tilittääkin myyjän sijaan ostaja.

Käännettyä arvonlisäverovelvollisuutta käytetään harmaan talouden kitkemiseen. Rakennusalalla on yleistä, että töitä ketjutetaan aliurakoitsijoille, mikä voi lisätä mahdollisuuksia arvonlisäveron maksamatta jättämiseen. Tietyissä tapauksissa pääurakoitsija tai muu ostaja tilittää veron palvelun tilaajalta saamastaan suorituksesta, ja kaikki aliurakoitsijat laskuttavat omat palvelunsa pääurakoitsijalta tai muilta aliurakoitsijoilta verottomana.

Lue lisää rakennusalan käännetystä arvonlisäverosta.

Milloin yritys on arvonlisäverovelvollinen?

Jos yrityksesi liikevaihto ylittää vuoden aikana 15 000 euroa (eli olet myynyt arvonlisäverottomia palveluita tai tuotteita tuon summan yli), yritys on arvonlisäverovelvollinen ja se on ilmoitettava arvonlisäverorekisteriin. On myös tiettyjä aloja, jotka on vapautettu arvonlisäverovelvollisuudesta, ne näet yllä olevasta taulukosta.

Helpointa arvonlisäverovelvolliseksi ilmoittautuminen on yrityksen perustamisen yhteydessä. Ilmoituksen voi tehdä samalla, kun rekisteröi uuden yrityksen kaupparekisteriin. Jos olet yritystä perustaessa arvioinut, että sen liikevaihto on alle 15 000 euroa, mutta huomaatkin liikevaihdon muodostuvan tätä suuremmaksi, voit lisätä yrityksen arvonlisäverorekisteriin myös myöhemmin.

Voit myös liittyä alv-rekisteriin, vaikka yrityksesi liikevaihto olisi alle 15 000 euroa. Se kannattaa esimerkiksi silloin, kun ostat paljon arvonlisäverollisia tuotteita tai palveluja, jotka voit vähentää verotuksessa.

Arvonlisäverovelvollisuuden ymmärtäminen on tärkeää, sillä se vaikuttaa moneen asiaan niin laskutuksessa, veroilmoitusta tehdessä kuin verovähennyksiä suunnitellessa. Jos yritys ei kuulu arvonlisäverovelvollisten rekisteriin, se ei laskuta arvonlisäveroa eikä voi myöskään tehdä vähennyksiä yrityksen hankinnoista.

Arvonlisävero ja laskutus

Arvonlisävero on hyvä pitää mielessä myös laskuja tehdessä, sillä juuri arvonlisäverolaki määrää, mitä tietoja laskulla pitää olla.

Laskusta on käytävä ilmi muun muassa seuraavat asiat:

- laskun päivämäärä

- laskun numero

- myyjän arvonlisäverotunniste

- myyjä ja ostaja

- tuotteet ja palvelut

- arvonlisäverokanta (esim. 25,5 %)

- veroton yksikköhinta, hyvitykset ja alennukset

- veron määrä

- Jos kyseessä on arvonlisäveroton myynti tai käänteinen arvonlisävero, myös se merkitään laskuun.

Luo laskut helposti tarvittavilla tiedoilla Zervantin laskutusohjelmalla tai lue lisää laskulle tulevista merkinnöistä.

Arvonlisäveron ilmoittaminen ja maksaminen verottajalle

Arvonlisäveroa kannattaa ajatella ensisijaisesti rahana, joka ei ole koskaan yrityksesi omaa. Vaikka asiakas maksaakin laskunsa mukana arvonlisäveron ja raha tulee yrityksen tilille, arvonlisäveron osuus vain siirtyy yrityksen tilin kautta verottajalle.

Arvonlisäveron määrä on hyvä muistaa, kun suunnittelet yrityksen taloutta tai uusien hankintojen tekemistä. Mikä osa yrityksen tilillä olevista rahoista on arvonlisäveroa, joka tilitetään valtiolle? Yrittäjänä sinun kannattaa pitää tarkkaa kirjaa laskutuksesta, jotta tiedät, kuinka paljon arvonlisäveroa sinun tulee maksaa ja kuinka paljon yrityksen todellinen liikevaihto on.

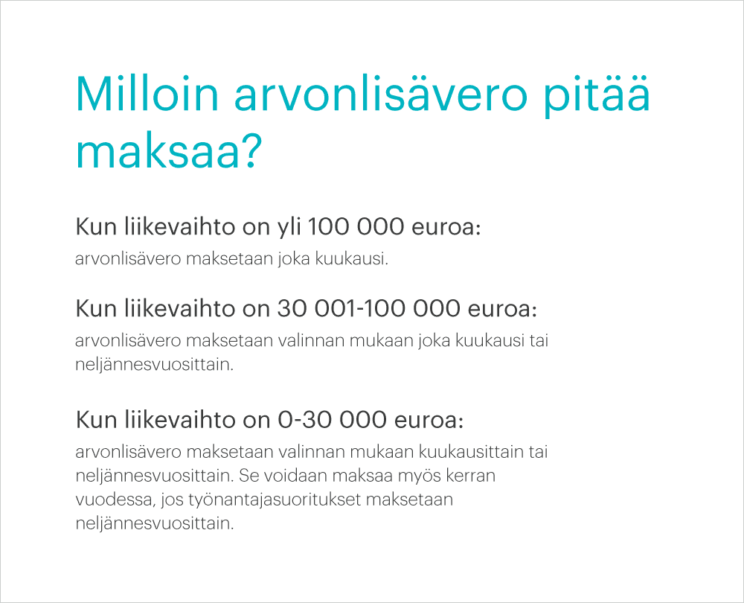

Arvonlisäverot ilmoitetaan ja maksetaan joko kuukausittain, neljännesvuosittain tai kerran vuodessa riippuen siitä, millainen on yrityksen verokausi. Verokausi määräytyy yrityksen koon mukaan seuraavasti:

Arvonlisävero kannattaa ilmoittaa ja maksaa ajoissa. Jos ilmoitat tiedot myöhässä, joudut maksamaan myöhästymismaksun. Jos taas maksat arvonlisäveron myöhässä, joudut maksamaan siitä viivästyskorkoa, joka vuonna 2024 on 11 %. Jos tiedät, että yritykselläsi on vaikeuksia arvonlisäveron maksamisessa, kannattaa olla jo etukäteen yhteydessä verottajaan, jotta voit laatia maksusuunnitelman heidän kanssaan.

Arvonlisävero ilmoitetaan ja maksetaan ensisijaisesti sähköisesti OmaVerossa. Tarkemmat ohjeet ja sähköinen ilmoituslomake löytyvät verottajan sivuilta.

Verovähennykset ja arvonlisävero

Arvonlisäveroon liittyy tärkeänä osana myös verovähennykset. Yrittäjänä olet oikeutettu erilaisiin veronvähennyksiin, kun teet yritykselle hankintoja. Nämä verovähennykset otetaan huomioon summassa, jonka tilität valtiolle arvonlisäveroa. Verovähennysten tarkoituksena on, että arvonlisäveroa ei jouduttaisi maksamaan monta kertaa samasta tuotteesta.

Yksinkertaistettuna verovähennys toimii seuraavasti:

- Asiakas Anna ostaa sinulta tuotteen, joka maksaa 251 euroa. Jos tuotteen arvonlisävero on 25,5 %, tuotteen hinta on ollut 200 euroa + arvonlisäveron osuus 51 euroa.

- Yrityksesi ostaa Tmi Esimerkki Esalta tuotteen, josta yrityksesi maksaa 125,50 euroa. Jos tuotteen arvonlisävero on ollut 25,5 %, hinta on siis 100 euroa + arvonlisäveron osuus 25,50 euroa.

- Kun sitten ilmoitat ja maksat verottajalle arvonlisäveroa, ilmoitat että olet saanut tuotteistasi 51 euroa arvonlisäveroa, mutta maksanut sitä itse toisesta tuotteesta 25,50 euroa. Näin ollen tilität verottajalle 51-25,50=25,50 euroa.

Verovähennyksen voi tehdä, kun hankinta on tehty verovelvolliselta eli arvonlisäverorekisteriin kuuluvalta yritykseltä, ja se tulee arvonlisäverovelvollisen yrityksen käyttöön. Jos et ole varma, kuuluuko myyjä arvonlisäverorekisteriin, voit tarkistaa asian YTJ-tietokannasta.

Kannattaa myös muistaa, että yritysmuoto vaikuttaa siihen, voiko verovähennyksiä hyödyntää. Kevytyrittäjät eli erilaisten kevytyrittäjyyspalveluiden kautta laskuttavat eivät voi tehdä vähennyksiä.

Lue lisää verovähennyksistä ja veroilmoituksesta.

Arvonlisäveron alarajahuojennus

Jos yrityksesi toiminta on pientä, saatat olla oikeutettu verohelpotuksiin.

Arvonlisäveron alarajahuojennus koskee yrityksiä, joiden liikevaihto on alle 30 000 euroa tilikauden aikana. Silloin verottaja ei peri kaikkea arvonlisäveroa vaan jättää osan yrittäjälle, jolloin summa siirtyy yrityksen tulokseen.

On hyvä muistaa, että alarajahuojennus ei tapahdu automaattisesti, vaan sitä täytyy itse hakea. Helpointa tämä on tehdä OmaVerossa tilikauden viimeisen arvonlisäveroilmoituksen kanssa samaan aikaan.